VT (バンガード・トータル・ワールド・ストック) は投資をシンプルに保つうえで役立つ ETF

FTSE グローバルキャップ・インデックスへの連動を目指す ETF です.

FTSE については VEA の記事を参照ください.

指数の特徴

全世界の大型, 中型, 小型株を投資対象としています. 米国を含む全世界の株式市場へ幅広く分散投資し, 先進国, 新興国含む 47ヵ国を投資対象としています. 構成銘柄は約 7800 社に及び, 市場時価総額の 98% 以上をカバーしています. 浅く広く分散投資された ETF というのが一番の売りです.

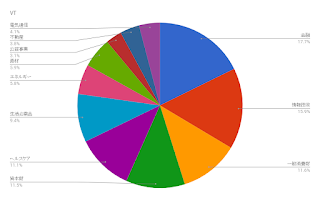

VT のセクター比

構成比率の高い順に金融 (17.7%), 情報技術 (15.9%), 一般消費財 (11.6%), 資本財 (11.5%), ヘルスケア (11.1%), 生活必需品 (9.4%) となっています. 各セクター共に程よいバランスで指数を構成しています. しかし, この並びにどこか見覚えがあるなと思っていたら VTI と全く同じでした.構成比の一桁目が少し違うだけで大体一緒です. 以下に示す円グラフの通り, 本指数の約 53% は米国株でできています. 米国企業が得意とする金融, 情報技術が上位に位置するのもうなずける結果です.

投資先国比率上位 10ヵ国

米国 53.3% を筆頭に日本 (8.0%), 英国 (6.0%), カナダ (3.2%), フランス (2.9%) 等の先進各国が続きますが MSCI コクサイインデックスと同様に 2 位以下で既に構成比の 10% 以下です.

Sponsored link

国際分散投資する ETF であるTOK (指数:MSCI コクサイ)と VT の大きな違いは以下の 3 点ですね.

①日本が指数に含まれる

② 新興国が指数に含まれる.

③ 時価総額比例配分により構成銘柄が算出されている.

違いの ③ から, VT の構成銘柄上位 10 社が MSCI コクサイと若干異なる結果となっています.

上位構成銘柄 10 社の構成比 (2017.7.7)

組み入れ上位 10 銘柄

| % |

APPLE INC

|

1.67

|

Alphabet Inc. (A+C)

|

1.19

|

Microsoft Corp

|

1.09

|

Amazon. com Inc.

|

0.79

|

JOHNSON & JOHNSON

|

0.73

|

FACEBOOK INC-A

|

0.70

|

Exxon Mobil Corp.

|

0.70

|

JPMORGAN CHASE & CO

|

0.61

|

Nestle SA

|

0.54

|

Wells Fargo & Co

|

0.53

|

上位 10 銘柄合計(%)

|

8.55

|

組み入れ銘柄数

|

7796

|

時価総額比例配分により構成比を決めていますから 上位 10 社の構成銘柄は VTI とほぼ同じです. MSCI については浮動株調整後の値で指数を算出していますから若干異なります.

やはり目を引くのは組み入れ銘柄数の多さですね. 7796 社もあります. ※構成銘柄が若干変わりました. 株価は生き物ですからこの辺りは流動的ですね. ブログで記事に纏める際の難点の一つです...

バンガードの HP より.

経費

VT の信託報酬は 0.11% です. VTI (0.04%) と比較すると高く見えますが,全世界の株式へ広く分散投資できる ETF としては破格の手数料です. TOKの場合は信託報酬が 0.25% かかります.

過去 10 年間のチャート

Google Finance から

組成されたのが 2008 年中頃ですからまだ 10 年たっていません. 上場したタイミングが悪く, 直後から暴落し 2009 年初めには初値から 40% 以上の下落を示しました. 上場時の株価に戻ったのは 2011 年初旬になってからです. 現在の株価は上場時からおよそ 1.34 倍であり, 最安値の 25 ドル前後からは 2.68 倍になっています.

崩落率比較 VT, VTI, TOK

広く分散投資された ETF ではありますが, その値動きはほぼ MSCI コクサイをベンチマークとする ETF である TOK と同じです. また VTI に大きく劣後しています. これは以下の理由によります.

① VT の米国株構成比が約 53% あり MSCI コクサイ (米国 67%) に準ずる.

② 日本が構成比 2 位であるものの, 割合にして 8% 程度であり, 与える影響は限定的である.

③ 上位 10 ヵ国で既に構成比の 85.2% を占めておりその大半が MSCI と同じである, .

④ 上記③と関連して, 成長力の低下した先進各国を指数に含む点が MSCI と共通している.

Sponsored link

VT の利点

如何に同等と言ってもやはりより広く分散された ETF である VT には魅力があります. 株式が持つリスクのみを考えればよく, 資産運用がよりシンプルになります.

先ほども言及しましたが, より広く分散された ETF であるにも関わらず信託報酬が TOK より低い点もいいですね. VT が 0.11% に対し, TOK は 0.25% かかります. 手数料の低さは魅力的といえますね.

※分配金利回りに関しては TOK が 2.68% (2017/07/09) あります. 株価の関係からその時々で利回りは変わりますので今回は直接比較せず, この場で言及するに留めます.

VT の分配金推移

分配金額に若干波があります.

分配金推移

|

米ドル

|

2013

|

1.222

|

2014

|

1.464

|

2015

|

1.414

|

2016

|

1.456

|

分配金利回り 2.20% (2017/07/09).

まとめ

値動きは TOK に近いものの先進国のみならず新興国も含む ETF です. 全世界株式と言い換えることもできる ETF であり, 株式が持つリスクのみに集中できる商品です.

信託報酬も 0.11% と低く投資対象としては申し分ないでしょう.

以下の 5 項目が当てはまる人には手ごろな ETF

1. VTI は魅力的だけど米国偏重なのが気になる.

2. TOK (MSCI コクサイ) では日本が投資先から外れてしまうのが気になる.

3. VEA では米国が投資先に入ってこないのが気になる.

4. 新興国を投資先として取り入れたいけど VWO を何% 組み入れればいいか決められない(又は VWOを買うほどに気になっているわけではない).

5. 株式投資をシンプルに保ちたい (ETF の組み合わせをあれこれ考えるのが面倒).

これら 5 項目に当てはまる人には VT は丁度いい投資先といえますね.

ちなみに VT の値動きは世界銀行データの株式時価総額合計額の推移よりパフォーマンスはいいです (リンク先は時価総額合計額推移とバフェット指数に関する記事です. 時価総額の推移なので直接比較は難しいのですが, 世界の株式市場を表す上では適当と判断しました).一方でこんな投資先も選択肢として用意されている.

一方でこれら 5 項目が当てはまる方には運用を委託する手段も今では用意されています.

1 年に 1% の手数料がかかりますが, ロボアドバイザーに運用をお願いする方法です. 売買手数料, 為替手数料, リバランス, 税の最適化まで全てのサービスがこの 1% の手数料だけで行ってくれます. 詳細について気になる方は以下の関連記事を参照ください.

Sponsored link

関連記事です.

投資へのハードルが格段に下がります.

限られた選択肢の中では最適な手段です.

他にもこんな記事を書いています.

投資状況です.

他にもいろんな記事を書いています. 詳細はタブ内を参照ください.

コメント

コメントを投稿